2023年我国西药类产品外贸形势简析与展望

- 2024-01-31 10:24

- 作者:石天放

- 来源:

2023年,西药外贸延续了2021年以来的顺差下降态势。根据海关统计数据,我国包含原料药、西药制剂和生化药品等三大品类的西药类产品进出口总额为1038.84亿美元,同比下降9.2%。其中,出口额为510.71亿美元,同比下降20.27%;进口额528.13亿美元,同比增长4.88%。纵向看,西药产品外贸自2018年以来首度出现逆差,贸易逆差额为17.42亿美元。

总体情况

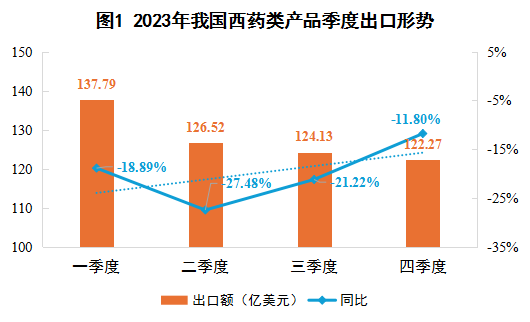

分季度来看,2023年西药出口存在每季度环比下降的现象,即一季度出口额尚与2022年四季度基本持平,二季度出现较大幅度的环比下降,但三四季度环比下降幅度较小。此外,出口同比下降情况自二季度达到低点后,下半年有明显的收窄趋势。

数据来源:中国医药保健品进出口商会根据海关数据整理,下同

分月度来看,1月为2023年西药产品单月出口额最大月份,主要影响因素是2022年12月外贸订单执行的滞后性和延续性;3月份出口额的“小高峰”或与1~2月春节假期后出口订单执行的恢复性增长有关。全年出口额趋势整体下行,但出口同比下降幅度与分季度表现基本一致,下半年尤其是11月、12月降幅明显收窄。

原料药

2023年,我国原料药出口额为409.09亿美元,同比下降20.66%;出口量为1248.92万吨,同比增长5.4%,出口平均单价下降24.7%。原料药出口额在西药产品中的占比为80.11%,相较2022年同期基本持平。原料药出口存在明显的“以价换量”现象,几类典型的大宗原料药均表现出全年出口数量增长、出口平均单价降幅超过出口额降幅的态势,抗生素类原料药甚至出现出口额增长与单价下跌的倒挂现象。

表1 2023年典型大宗原料药出口情况

2023年激素类原料药出口平均单价与2022年基本持平,出口额12.54亿美元,同比增长9.8%;出口量同比增长9.3%,主要是由促皮质素、促性腺激素和胰岛素等肽类激素和部分甾体激素原料药出口增长驱动。分市场看,我国原料药出口前三大市场为欧盟(含英国,下同)、印度和东盟;对美国的出口额为40.36亿美元,同比下降24.5%。

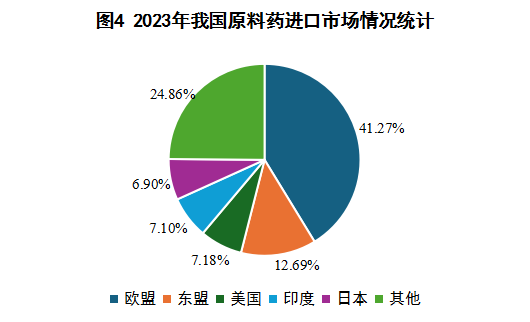

2023年,我国原料药进口额为100.22亿美元,同比下降1.5%;进口量为198.13万吨,进口平均单价同比下降2.6%。在出口低迷的背景下,进口整体保持相对稳定。分市场看,我国原料药进口前三大市场为欧盟、东盟和美国,自印度进口原料药金额为7.11亿美元,同比下降11%,主要是进口量下降8.2%导致。在本土企业技术创新推动下,我国原料药产业在部分领域国产化能力提升迅速。例如,2023年,我国自马来西亚进口甲硫氨酸数量下降41.8%,自新加坡进口甲硫氨酸数量有2.2%的微涨,但单价下降9.4%。整体来看,甲硫氨酸进口量价齐跌,而甲硫氨酸出口量增长了30%。甲硫氨酸进口的下降,还间接导致自东盟进口原料药占比相较2022年下降了约6%,自欧盟进口原料药占比则提高了约6%。

西药制剂

2023年,我国西药制剂出口额为63.13亿美元,同比下降4%;出口平均单价同比下降12.3%,出口量则增长了9.5%。分类别看,激素类药品制剂出口数量虽同比增长34.6%,但出口平均单价下降了32%,导致出口金额下行;头孢菌素类药品制剂、其他西成药品和抗感染类药品制剂出口额分别同比下降3.5%、2.5%和7.3%;青霉素类药品制剂出口额同比增长8.9%。

2023年,我国西药制剂进口额为245.45亿美元,同比增长7.48%,进口平均单价同比下降5.8%,进口量则增长了14.1%。分类别看,除青霉素和维生素类药品制剂外,其他各类西药制剂进口额均为正增长,其中头孢菌素类药品制剂进口额涨幅最大,达到24%;包括胰岛素、皮质甾类激素在内的激素类药品制剂进口额同比增长8.5%,进口量增长18.6%,进口平均单价则下降8.5%。西药制剂产品也存在量价倒挂现象,进口品类中青霉素类、头孢菌素类和其他抗感染类药品制剂进口是量减价升,其他产品则为量升价减。分市场来看,德国仍为我国西药制剂进口第一大市场,其次是意大利和美国,前三大市场进口额同比分别增长7.3%、26.8%和14.5%。

生化药品

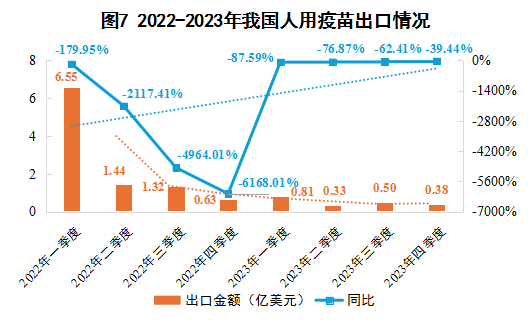

2023年,我国生化药品出口额为38.48亿美元,同比下降34.97%;出口量增长4.7%,出口单价下降37.9%。其中,人用疫苗出口额为2.02亿美元,同比下降79.6%;出口量下降80.5%,出口平均单价则有4.4%的微涨。人用疫苗出口是近3年生化药品出口波动最大的因素。2022年2月以来,曾在2021年驱动生化药出口暴增的新冠疫苗出口量骤跌,导致当年生化药品出口金额大幅下降。进入2023年,人用疫苗出口虽仍保持下降趋势,但整体波动不大,出口已逐渐回归到疫情前常态化水平,同比下降幅度也呈现出不断收窄的态势。

此外,肝素及其盐是生化药主要出口产品,2023年出口额占生化药总出口额的23.81%,同比下降近3%。肝素及其盐出口量价齐跌,也是导致生化药品出口下行的因素之一。2023年,肝素及其盐出口额为9.25亿美元,同比下降41%;出口量下降22.3%,出口平均单价下降24.1%。肝素及其盐出口单价自2020年开始到2021年,连续两年涨幅超过50%,2021年达到高点后持续下降,特别是在2023年四季度,其平均出口单价已跌破2018年平均水平;2023年出口量则在持续数年下跌、2021年略有回升的基础上再次下降。从供给侧看,生猪出栏量自2020年周期低位后开始回升,至2023年已达到2015年以来的最高水平,肝素粗品的上游供应趋于饱和;从需求侧看,随着全球供应链逐渐恢复,肝素及下游制剂有关企业广泛面临去库存的问题,国际肝素行业震荡,都对国内出口造成影响。

2023年,生化药品进口额为182.46亿美元,同比增长5.2%;进口量增长4.6%,进口平均单价增长0.6%。其中,人用疫苗进口额为62.25亿美元,同比增长58.2%,占生化药总进口额的34.1%,延续了2022年的增长态势,创历史新高。分市场看,自爱尔兰进口生化药品金额为67.48亿美元,同比增长31.9%,仍稳居我国生化药品进口第一大市场;进口额2022年排名第四的瑞士进口额增长了29.2%,超越德国跻身第三大市场。值得注意的是,自比利时进口生化药品金额在2023年增长168.6%。驱动生化药品进口增长的主要产品为人用疫苗,进口额为6.56亿美元,占我国进口人用疫苗的10.54%,占自比利时进口生化药的92.0%,同比大涨199.2%,主要品种为葛兰素史克(GSK)的双价人乳头瘤病毒吸附疫苗和重组带状疱疹疫苗。

2024年我国西药产业国际化思考与展望

西药外贸底盘稳、韧性足

2023年是全面贯彻落实党的二十大精神的开局之年。经历了3年新冠疫情防控转段,我国经济整体回升向好。2023年,我国医药类产品进出口总额为1953.65亿美元,同比下降11.11%。其中,出口额1020.56亿美元,同比下降20.68%;进口额933.09亿美元,同比增长2.4%。尽管2023年全年西药出口情况不尽人意,但西药类产品进出口总额占医药外贸市场的53.17%,进口额占比达到56.6%,西药类产品的进口增速超过了医药进口额的整体增速,西药制剂进口增速更是达到7.48%,行业发展仍显韧性。

在化学原料药和制剂方面,我国优势产品如大宗原料药和相关下游制剂产品出口总体稳定。虽然出口存在着“量价倒挂”现象,但除产业亟待转型升级、国际竞争格局复杂外,也有全球去库存导致的需求下挫、疫情后国际物流和生产要素价格下调等多方面因素影响。生化药中,人用疫苗出口在2023年已基本摆脱了大幅下降的阴霾,疫情也在另一方面推动了我国疫苗走出去的进程,一些国家尤其是中东、北非等欠发达地区对我国疫苗的认可程度开始提高,从制剂出口、原液出口到技术转移,一批本土疫苗企业正在逐步打开国际市场,尝试与GSK、默沙东等国际疫苗巨头“同台竞技”。

产业国际化势头正盛

在传统西药产品出口相较2022年表现低迷、生物医药行业“资本寒冬”依旧“凛冽”的背景下,2023年仍称得上中国药企出海的一个“大年”。目前,获美国 药品管理局(FDA)批准的中国药企新药上市许可申请(NDA)仅5款,而在2023年就有特瑞普利单抗、呋喹替尼和艾贝格司亭α注射液3款创新药获批上市。除创新药出海外,license-out模式也在继续加速,医药魔方数据显示,2023年国内已披露创新药license-out交易接近70笔。相较2022年,交易量、单笔交易总额,特别是单笔首付款都有了大幅提高,尤其是百利天恒与百时美施贵宝关于BL-B01D1的授权交易,其高达8亿美元的首付款创下了国内创新药license-out交易的首付款纪录,也刷新了全球范围内ADC类产品单笔交易总价的纪录。交易双方企业中,转让方既有恒瑞、石药、科伦等传统大型药企,也不乏宜联生物、映恩生物、百力司康等“年轻”的Biotech公司,而受让方几乎全部为礼来、阿斯利康、辉瑞等头部跨国药企。此外,2023年也是我国本土药企license-out数量首次超过license-in的一年,充分体现了我国创新药企与全球领先企业之间的研发差距正逐步缩小。

“引进来”与“走出去”并重

我国超大规模的市场和对国际先进医药产品的内需不断扩大,从而对医药产品进口起到了明显的拉动作用。一方面,全球创新药品被加速引入中国市场。2023年,除原料药进口金额受价格下行的影响出现负增长外,制剂和生化药进口都保持了稳定的增长,特别是人用疫苗、单抗等免疫制品进口涨幅明显。另一方面,在国内陆续出台的稳外贸、稳外资政策促进下,越来越多的跨国企业更加重视中国市场,部分跨国企业开始将中国市场与美国市场列为并重的战略地位。

做好医药产业外贸高质量发展的“承重墙”

药品自主研发创新进程的加快与产业高质量发展离不开国家创新驱动发展战略引领与监管政策的持续优化。2023年,《药品经营和使用质量监督管理办法》《药品标准管理办法》出台,《药品检查管理办法(试行)》进行修订,在制度层面进一步深化了“四个最严”的药品监管要求;国家药监局药品审评中心制定发布有关技术指导原则57个,技术指导原则征求意见稿53个。2023年8月,国务院印发《关于进一步优化外商投资环境 加大吸引外商投资力度的意见》,提出加快生物医药领域外商投资项目落地投产等举措。2024年1月,国家药监局就《关于优化已在境内上市的境外生产药品转移至境内生产的药品上市注册申请相关事宜的公告(征求意见稿)》公开征求意见,提出对原研的化学药品和生物制品转移至境内生产的药品上市注册申请,国家药监局纳入优先审评审批适用范围,对进一步优化外商投资环境、推动行业内“引进来”与“本土化”融合发展意义重大。科学审评的技术支撑推动了新药研发秩序优化,药品监管科学化长足发展也为建立更高层次的创新生态环境、助推产业全方位高质量发展奠定了制度基础。

诚然,2023年外部需求低迷,部分产品面临行业周期性调整,一些license-out项目也由于企业战略调整或品种临床获益等原因出现了“权益退货”。但同时,2023年也是内部持续发力的一年,一些出口型企业采取“稳住存量、徐图增量”的发展策略,创新型企业国际化方面也在“寒冬中取暖”。2024年,传统的外贸出口需求已有回暖并止跌企稳的迹象,创新药多渠道、全方位国际化更是方兴未艾;从中央层面到地方层面,国内医药监管与产业创新政策频出,既加强了宏观引导,又提供了规则保障,对生物医药产业产品研发、生产、流通等产业链条实现全覆盖,将有效激发医药产业主体活力。整体来看,2024年西药外贸在政策、产业与外部环境上具备一定的基础条件,相信在业界的共同努力下,西药外贸可以企稳回暖,做好医药产业外贸高质量发展的“承重墙”。(作者单位:中国医药保健品进出口商会)

《 》社版权所有,未经许可不得转载使用。

(责任编辑:刘思慧)

分享至

右键点击另存二维码!

-

相关阅读

-

为你推荐